日本股汇上演“跷跷板”行情,随着日元迅速上涨,日股遭受猛烈重创,引发了市场的担忧。

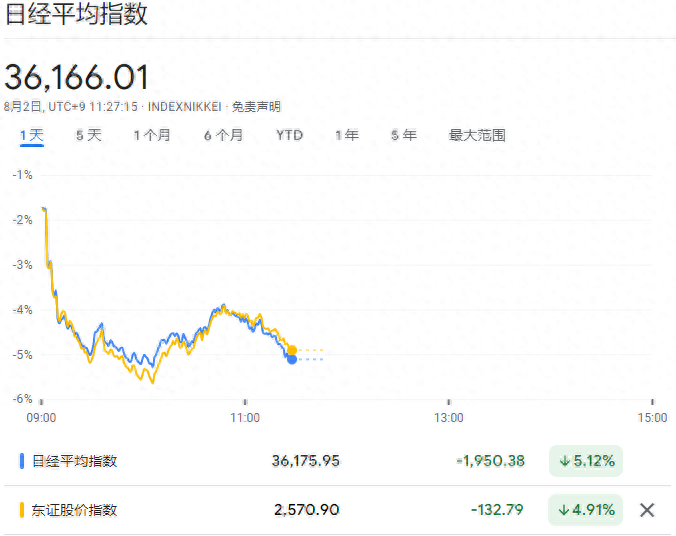

昨日东证指数创下2020年4月以来最大单日跌幅,今日开盘日股继续大跌,日经225、东证指数双双跌约5%。一方面日元大幅升值对出口企业造成冲击,同时日本央行加息也对地产股造成拖累。

日本央行“稳日元”的措施导致了股市走弱,这使得政策制定者面临两难困境:是继续加息以强化日元并抑制通胀,还是维持宽松以支撑经济增长和股市?

Saison Asset Management投资组合经理Tetsuo Seshimo指出:

日本央行加息引发了两个担忧,一是日元走强对出口企业造成不利影响,二是经济是否能够承受得住,还有许多未知因素。

日本央行行长植田和男周三在新闻发布会上的讲话,进一步强化了市场对利率将继续上升的预期。松井证券高级市场分析师Tomoichiro Kubota表示:

植田行长周三在新闻发布会上与之前“判若两人”,态度十分鹰派,市场之前“日本利率不会上升,日元不会升值”的假设已经发生改变。

套利交易是“结构性转变”还是“战术性调整”?市场的另一大的关注点是,近期的日元套利交易平仓是结构性转变(即大规模套利平仓),还是仅仅是战术性调整(如果股市大跌,日本央行将被迫放弃加息)。

彭博分析师Simon White指出,日本仍然是被低估的全球宏观风险之一。日本海外资产规模庞大,形成了巨大的结构性日元空头头寸,这可能推动日元大幅升值。这不仅会对全球资产造成下行压力,还可能扰乱日本经济,最终导致货币政策收紧步伐逆转,并引发长期通胀威胁。

日元空头头寸平仓可能通过三种主要途径,每一种都可能引发日元自我强化式的大幅升值:

1、资本回流:日本已建立起庞大的海外资产头寸;

2、汇率对冲:日本的海外投资头寸对冲不足;

3、套利交易平仓:随着日元升值和收益率上升,套利交易盈利空间收窄而被平仓。

其中,套利交易平仓是推动日元短期走强,以及日本/全球股市走弱的最直接因素。随着日元升值,汇率部分损失可能超过利差收益,促使更多套利交易者退出,从而进一步推高日元。

但目前美元兑日元实际利差仍然处于极宽水平,套利交易仍具有很强的吸引力,此外日元仍是G10货币中最佳融资货币选择,其他国家利率相对较高。

此外,值得一提的是,日本政府养老基金(GPIF)重新增加国内资产配置比例可能为日股带来支撑。2020年GPIF将外国资产目标配置从40%提高到50%,可能会在下次审查时调整这一决定。考虑到GPIF规模超过1.5万亿美元,10%的调整将意味着高达22.5万亿日元的买入需求。

Advertisements